Desde sua criação, em 2006, o Simples Nacional tem sido a luz no fim do túnel para muitos empreendedores brasileiros justamente por possibilitar a legalização de tantos negócios e facilitar o pagamento de inúmeros impostos.

Entretanto, com as alterações recentes na legislação que regulamenta o regime, a tributação se tornou um pouco mais complexa, exigindo maior atenção tanto por parte do empresário quanto pelo contador da empresa.

É bem comum ouvir entre empresários de diversos segmentos econômicos, tributados pelo Simples Nacional, a seguinte frase “Minha empresa é do Simples, não preciso me preocupar com impostos”.

Mas será que pertencer ao regime simplificado é garantia de estar imune ao pagamento indevido de impostos? Ou libera da preocupação em cumprir com as obrigações fiscais?

Para responder estas questões te convido a continuar a leitura desse post, assim poderá compreender melhor alguns aspectos importantes do Simples Nacional. Vamos lá?

O que é Simples Nacional?

O Simples Nacional surgiu como um regime de arrecadação, cobrança e fiscalização de tributos voltados para Microempresas e Empresas de Pequeno Porte (MPE), com base no faturamento anual, de acordo com as disposições da Lei Complementar n° 123-2006.

A administração desse regime por sua vez, fica a cargo de um Comitê composto por oito integrantes, divididos entre a Secretaria da Receita Federal do Brasil (quatro integrantes), Estados, Distrito Federal (dois integrantes) e Municípios (dois integrantes).

Através dele, oito impostos foram unificados em uma única guia de arrecadação, recolhidos para a União, Estados, Municípios e Distrito Federal. São eles:

Impostos Federais

- IRPJ — Imposto sobre a Renda da Pessoa Jurídica;

- CSLL — Contribuição Social sobre o Lucro Líquido;

- Contribuição para o PIS/Pasep;

- COFINS — Contribuição para o Financiamento da Seguridade Social;

- IPI — Imposto sobre Produtos Industrializados;

- CPP — Contribuição Patronal Previdenciária;

Impostos Estaduais

- ICMS – Imposto sobre Circulação de Mercadorias e Serviços;

Impostos Municipais

- ISS — Imposto sobre Serviços de Qualquer Natureza;

Antes da criação do Simples Nacional, as pequenas empresas pagavam os impostos federais, estaduais e municipais em guias separadas, com datas de vencimento diferentes, alíquotas desproporcionais e desfavoráveis ao porte dos pequenos negócios.

Dessa forma, a criação do Simples culminou no incentivo das atividades empreendedoras no país, uma vez que simplificou o processo de arrecadação para os pequenos empresários.

Via de regra, comparando com as empresas que fazem parte dos regimes de Lucro Presumido ou Real, o Simples Nacional possibilita uma menor carga tributária.

Quem se enquadra no Simples Nacional?

Até 2014, o Simples Nacional era opção apenas para algumas empresas. No entanto, a partir do ano de 2018, o regime passou a englobar 140 novas modalidades de atividades.

Dessa forma, o Governo optou por eliminar de vez a burocracia nos processos com o objetivo de diminuir a informalidade, aumentar o número de profissionais cadastrados e fomentar a atividade empreendedora no país, através da abertura de MEI, Microempresas e Empresas de Pequeno porte.

O regime simplificado do Simples Nacional, também conhecido como supersimples, passou a adotar o critério de faturamento das empresas, de acordo com a seguinte divisão:

- Microempreendedor Individual: até R$ 60.000,00;

- Microempresa: até R$ 360.000,00;

- Empresa de Pequeno Porte: de R$ 360.000,00 até R$ 3.600.000,00.

Com isso, o faturamento anual se torna um dos principais critérios utilizados para identificar as empresas que podem optar pelo regime simplificado de tributação.

Vale destacar que embora o Microempreendedor Individual (MEI) não se enquadre como MPE, é regulamentado pela Lei Geral do Simples Nacional.

Não podem fazer parte do Simples

A legislação que regulamenta o regime em questão trás uma série de especificações acerca de quem não pode fazer parte do regime. Dessa forma, não se enquadram no Simples:

- Empresas que extrapolem o teto de faturamento ou receita de exportação de R$ 3,6 milhões;

- Pessoa jurídica que faça parte como acionista;

- Que participe do capital de outra pessoa jurídica;

- Filial, sucursal, agência ou representação de pessoa jurídica no país com sede no exterior;

- Casos em que o sócio resida no exterior;

- Que a constituição tenha sido feita no regime de cooperativas, exceto as de consumo;

- Que possua débito, ainda exigido, com o Instituto Nacional do Seguro Social (INSS), ou com as Fazendas Públicas Federal, Estadual ou Municipal;

- Não tenha inscrição ou com irregularidade em cadastro fiscal federal, municipal ou estadual, quando exigível;

Limitações e desvantagens do supersimples

No caso das empresas prestadoras de serviço a adesão ao supersimples nem sempre é vantajosa. Para elas, a redução tributária será aplicada somente quando houverem despesas de no mínimo 40% ou mais sobre o total de sua receita em folha de pagamento e demais encargos, como FGTS, INSS, salários, férias, horas extras e pró-labore.

Alguns autores, como Solutta (2017) defendem que o Simples Nacional veda direito aos créditos fiscais como isenções, reduções, sub-limites estaduais para ICMS, programas específicos (embora apresente a vantagem de não ser necessário destacar os tributos no faturamento, exceto no caso de substituição tributária de ICMS).

Outro fator a ser considerado é que as alíquotas do Simples Nacional são progressivas e podem superar as do Lucro Real e Presumido nas faixas mais elevadas de receita, principalmente para o ramo de serviços.

Além disso, algumas atividades exigem ainda o INSS sobre a folha de pagamento. Dessa forma, considerando que o Simples Nacional leva em conta o faturamento anual e não o lucro, a empresa pode estar pagando impostos mesmo estando no prejuízo.

Outra desvantagem é que a nota fiscal não vem com o valor pago de ICMS e IPI, impossibilitando que os clientes do negócio recolham parte do pagamento de volta.

Embora diversas atividades se enquadrem no Simples Nacional, é preciso verificar a viabilidade do valor da alíquota a partir de determinadas faixas.

Nesse sentido, é fundamental a realização de um bom planejamento tributário, avaliando cada etapa desse processo individualmente. No entanto, via de regra, quanto maior for o gasto com a folha de pagamento, mais vantajoso se torna o Simples Nacional.

Alterações no Simples Nacional

A sanção da Lei Complementar 155/2016 pelo governo federal, trouxe uma série de alterações nas regras do SN a partir do ano de 2018.

Dentre as modificações, houve o aumento da receita bruta de R$ 3.600.000,00 para R$ 4.800.000,00. Entretanto, para fins de recolhimento do ICMS e ISS, o limite máximo será de R$ 3.600.000,00.

Dessa forma, a partir de R$ 3.600.000,00, o ICMS e ISS não serão contemplados na guia de recolhimento do Simples (DAS). Nestes casos a apuração será feita com base nas regras para empresas de regime normal, sendo recolhidos por guia própria.

Portanto não será mais aplicada uma alíquota simples sobre a receita bruta mensal.

A partir de 2018, a alíquota será maior, mas com um desconto fixo específico para cada faixa de enquadramento. Com isso, algumas empresas sofrerão aumento na carga tributária ao passo que para outras haverá redução.

Nova Fórmula de Cálculo

Antes das alterações na legislação do SN, existiam 6 tabelas com 20 faixas de faturamento, constando as alíquotas efetivas para tributação.

Após a reestruturação do regime, foram instituídas 5 tabelas com apenas 6 faixas de faturamento. Com isso, não se tem mais uma alíquota única e nem previamente definida.

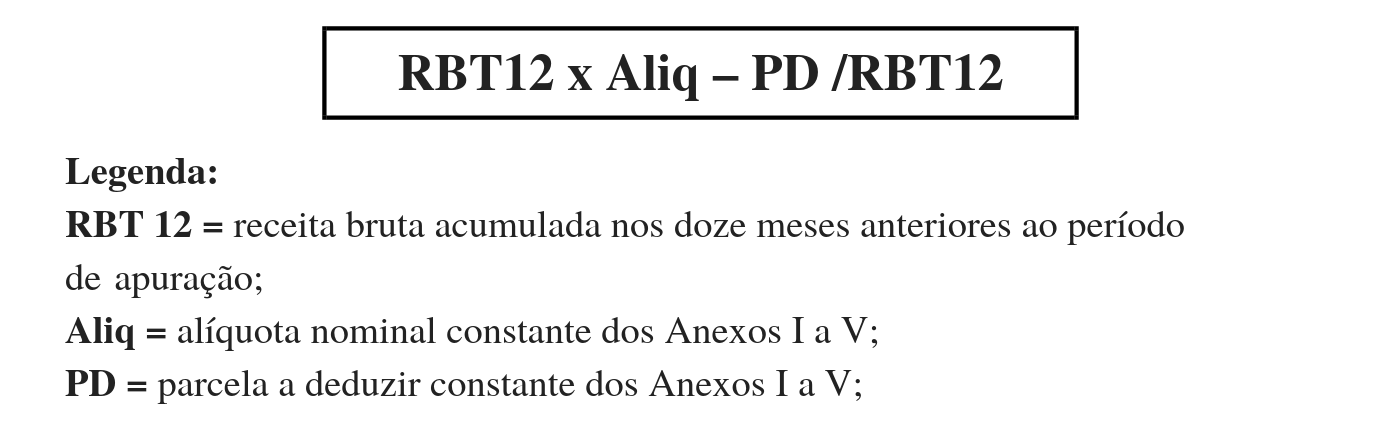

A alíquota efetiva a ser aplicada sobre o faturamento mensal deverá ser calculada mês a mês, conforme as alíquotas nominais constantes nas tabelas dos Anexos I a V, através da seguinte fórmula:

Fórmula de cálculo da alíquota do Simples Nacional

Exclusão do Anexo VI

O Anexo VI foi excluído, dessa forma, as atividades que até 2017 eram tributadas por este anexo, como as empresas prestadoras de serviços, migrarão para o Anexo III ou V.

Nos casos em que a razão entre a folha de salários e a receita bruta for igual ou superior a 28% (Fator R), a tributação se dará na forma no Anexo III. Quando o Fator R for inferior a 28%, estará automaticamente enquadrada no Anexo V.

As atividades que tributam na forma do Anexo III e IV, permanecem tributadas nesses anexos, alterando somente a forma de cálculo. Ou seja, não será mais aplicada uma alíquota simples sobre a receita bruta mensal.

Na prática, a alíquota a ser paga dependerá de um cálculo que leva em consideração a receita bruta acumulada nos doze meses anteriores e o desconto fixo.

Novas tabelas

As tabelas do Simples Nacional agora são resumidas em cinco anexos, sendo três para serviços, um para comércio e outro para indústria.

Anexo I – Comércio

| Receita Bruta em 12 meses (R$) | Alíquota | Valor a Deduzir (em R$) | |

| 1ª faixa | Até 180.000,00 | 4,00% | – |

| 2ª faixa | De 180.000,01 a 360.000,00 | 7,30% | 5.940,00 |

| 3ª faixa | De 360.000,01 a 720.000,00 | 9,50% | 13.860,00 |

| 4ª faixa | De 720.000,01 a 1.800.000,00 | 10,70% | 22.500,00 |

| 5ª faixa | De 1.800.000,01 a 3.600.000,00 | 14,30% | 87.300,00 |

| 6ª faixa | De 3.600.000,01 a 4.800.000,00 | 19,00% | 378.000,00 |

| Percentual de Repartição dos Tributos | Comércio | ||||||

| Faixas | IRPJ | CSLL | Cofins | PIS/Pasep | CPP | ICMS |

| 1ª faixa | 5,50% | 3,50% | 12,74% | 2,76% | 41,50% | 34,00% |

| 2ª faixa | 5,50% | 3,50% | 12,74% | 2,76% | 41,50% | 34,00% |

| 3ª faixa | 5,50% | 3,50% | 12,74% | 2,76% | 42,00% | 33,50% |

| 4ª faixa | 5,50% | 3,50% | 12,74% | 2,76% | 42,00% | 33,50% |

| 5ª faixa | 5,50% | 3,50% | 12,74% | 2,76% | 42,00% | 33,50% |

| 6ª faixa | 13,50% | 10,00% | 28,27% | 6,13% | 42,10% | – |

Anexo II – Indústria

| Receita Bruta em 12 meses (R$) | Alíquota | Valor a Deduzir (em R$) | |

| 1ª faixa | Até 180.000,00 | 4,50% | – |

| 2ª faixa | De 180.000,01 a 360.000,00 | 7,80% | 5.940,00 |

| 3ª faixa | De 360.000,01 a 720.000,00 | 10,00% | 13.860,00 |

| 4ª faixa | De 720.000,01 a 1.800.000,00 | 11,20% | 22.500,00 |

| 5ª faixa | De 1.800.000,01 a 3.600.000,00 | 14,70% | 85.500,00 |

| 6ª faixa | De 3.600.000,01 a 4.800.000,00 | 30,00% | 720.000,00 |

| Percentual de Repartição dos Tributos | Indústria | ||||||

| Faixas | IRPJ | CSLL | Cofins | PIS/Pasep | CPP | ICMS |

| 1ª faixa | 5,50% | 3,50% | 11,51% | 2,49% | 7,50% | 32,00% |

| 2ª faixa | 5,50% | 3,50% | 11,51% | 2,49% | 7,50% | 32,00% |

| 3ª faixa | 5,50% | 3,50% | 11,51% | 2,49% | 7,50% | 32,00% |

| 4ª faixa | 5,50% | 3,50% | 11,51% | 2,49% | 7,50% | 32,00% |

| 5ª faixa | 5,50% | 3,50% | 11,51% | 2,49% | 7,50% | 32,00% |

| 6ª faixa | 8,50% | 7,50% | 20,96% | 4,54% | 35,00% | – |

Anexo III – Prestadores de Serviços

As alíquotas e partilha do Simples Nacional deste Anexo se aplicam às receitas de locação de bens móveis e de prestação de serviços não relacionados no § 5o-C do art. 18 da LC 155/2016.

| Receita Bruta em 12 meses (R$) | Alíquota | Valor a Deduzir (em R$) | |

| 1ª faixa | Até 180.000,00 | 6,00% | – |

| 2ª faixa | De 180.000,01 a 360.000,00 | 11,20% | 9.360,00 |

| 3ª faixa | De 360.000,01 a 720.000,00 | 13,50% | 17.640,00 |

| 4ª faixa | De 720.000,01 a 1.800.000,00 | 16,00% | 35.640,00 |

| 5ª faixa | De 1.800.000,01 a 3.600.000,00 | 21,00% | 125.640,00 |

| 6ª faixa | De 3.600.000,01 a 4.800.000,00 | 33,00% | 648.000,00 |

| Percentual de Repartição dos Tributos | Serviços | ||||||

| Faixas | IRPJ | CSLL | Cofins | PIS/Pasep | CPP | ICMS |

| 1ª faixa | 5,50% | 3,50% | 11,51% | 2,49% | 7,50% | 32,00% |

| 2ª faixa | 5,50% | 3,50% | 11,51% | 2,49% | 7,50% | 32,00% |

| 3ª faixa | 5,50% | 3,50% | 11,51% | 2,49% | 7,50% | 32,00% |

| 4ª faixa | 5,50% | 3,50% | 11,51% | 2,49% | 7,50% | 32,00% |

| 5ª faixa | 5,50% | 3,50% | 11,51% | 2,49% | 7,50% | 32,00% |

| 6ª faixa | 8,50% | 7,50% | 20,96% | 4,54% | 35,00% | – |

| (*) O percentual efetivo máximo devido ao ISS será de 5%, transferindo-se a diferença, de forma proporcional, aos tributos federais da mesma faixa de receita bruta anual. Sendo assim, na 5a faixa, quando a alíquota efetiva for superior a 14,92537%, a repartição será: | ||||||

| 5ª faixa com alíquota efetiva (AE) superior a 14,92537% | IRPJ | CSLL | Cofins | PIS/Pasep | CPP | ISS |

| (AE – 5%) x 6,02% | (AE – 5%) x 5,26% | (AE – 5%) x 19,28% | (AE – 5%) x 4,18% | (AE – 5%) x 65,26% | Percentual fixo em 5% | |

Anexo IV – Prestadores de Serviços

As alíquotas e partilha do Simples Nacional deste Anexo se aplicam às receitas decorrentes da prestação de serviços relacionados no § 5o-C do art. 18 da LC 123/2006.

| Receita Bruta em 12 meses (R$) | Alíquota | Valor a Deduzir (em R$) | |

| 1ª faixa | Até 180.000,00 | 4,50% | – |

| 2ª faixa | De 180.000,01 a 360.000,00 | 9,00% | 8.100,00 |

| 3ª faixa | De 360.000,01 a 720.000,00 | 10,20% | 12.420,00 |

| 4ª faixa | De 720.000,01 a 1.800.000,00 | 14,00% | 39.780,00 |

| 5ª faixa | De 1.800.000,01 a 3.600.000,00 | 22,00% | 183.780,00 |

| 6ª faixa | De 3.600.000,01 a 4.800.000,00 | 33,00% | 828.000,00 |

| Percentual de Repartição dos Tributos | Serviços | |||||

| Faixas | IRPJ | CSLL | Cofins | PIS/Pasep | ISS(*) |

| 1ª faixa | 18,80% | 15,20% | 17,67% | 3,83% | 44,50% |

| 2ª faixa | 19,80% | 15,20% | 20,55% | 4,45% | 40,00% |

| 3ª faixa | 20,80% | 15,20% | 19,73% | 4,27% | 40,00% |

| 4ª faixa | 17,80% | 19,20% | 18,90% | 4,10% | 40,00% |

| 5ª faixa | 18,80% | 19,20% | 18,08% | 3,92% | 40,00% (*) |

| 6ª faixa | 53,50% | 21,50% | 20,55% | 4,45% | – |

| (*) O percentual efetivo máximo devido ao ISS será de 5%, transferindo-se a diferença, de forma proporcional, aos tributos federais da mesma faixa de receita bruta anual. Sendo assim, na 5a faixa, quando a alíquota efetiva for superior a 12,5%, a repartição será: | |||||

| 5ª faixa com alíquota efetiva (AE) superior a 12,5% | IRPJ | CSLL | Cofins | PIS/Pasep | ISS |

| (AE – 5%) x 31,33% | (AE – 5%) x 32,00% | (AE – 5%) x 30,13% | (AE – 5%) x 6,54% | Percentual fixo em 5% | |

Anexo V – Prestadores de Serviços

Neste anexo, as alíquotas e partilha do Simples Nacional deverão ser aplicadas à prestação de serviços relacionados no § 5o-I do art. 18 da LC 155/2016.

| Receita Bruta em 12 meses (R$) | Alíquota | Valor a Deduzir (em R$) | |

| 1ª faixa | Até 180.000,00 | 15,50% | – |

| 2ª faixa | De 180.000,01 a 360.000,00 | 18,00% | 4.500,00 |

| 3ª faixa | De 360.000,01 a 720.000,00 | 19,50% | 9.900,00 |

| 4ª faixa | De 720.000,01 a 1.800.000,00 | 20,50% | 17.100,00 |

| 5ª faixa | De 1.800.000,01 a 3.600.000,00 | 23,00% | 62.100,00 |

| 6ª faixa | De 3.600.000,01 a 4.800.000,00 | 30,50% | 540.000,00 |

| Percentual de Repartição dos Tributos | Serviços | ||||||

| Faixas | IRPJ | CSLL | Cofins | PIS/Pasep | CPP | ISS |

| 1ª faixa | 25,00% | 15,00% | 14,10% | 3,05% | 28,85% | 14,00% |

| 2ª faixa | 23,00% | 15,00% | 14,10% | 3,05% | 27,85% | 17,00% |

| 3ª faixa | 24,00% | 15,00% | 14,92% | 3,23% | 23,85% | 19,00% |

| 4ª faixa | 21,00% | 15,00% | 15,74% | 3,41% | 23,85% | 21,00% |

| 5ª faixa | 23,00% | 12,50% | 14,10% | 3,05% | 23,85% | 23,50% |

| 6ª faixa | 35,00% | 15,50% | 16,44% | 3,56% | 29,50% | – |

Com as alterações na legislação do SN trazidas pela LC 155/2016, vão para o anexo III (com alíquotas menores) alguns dos serviços antes presentes na quinta e sexta tabelas, como academias de dança e de artes marciais, laboratórios, serviços de medicina, odontologia e psicologia.

Já no novo anexo V irão figurar outras atividades do atual anexo VI, como despachantes, engenharia, cartografia, topografia, perícia, leilão, auditoria, jornalismo e publicidade.

Mas há uma questão importante: quanto maior a folha de pagamento, menor a alíquota.

Isso quer dizer que mesmo as atividades que em teoria pagam mais impostos, podem ser enquadradas ainda no anexo III. Dessa forma, a razão entre o valor da folha salarial e a receita bruta deve ser igual ou maior que 28%.

Entretanto, se o contrário ocorrer e empresas que em um primeiro momento figuram nos anexos III e IV tiverem uma relação entre folha e receita menor que 28%, elas serão tributadas de acordo com as alíquotas maiores, previstas no anexo V.

Novos participantes

A atualização da legislação do SN possibilitou a adesão de novos participantes no regime. É o caso, por exemplo, de pequenas empresas que atuam na indústria de bebidas alcoólicas como cervejarias, destilarias, vinícolas e produtores de licor. Entretanto, não podem optar pelo Simples aquelas que produzem ou vendem no atacado.

Também poderão pedir inclusão no Simples Nacional as organizações da sociedade civil (Oscips), as sociedades cooperativas e as integradas por pessoas em situação de risco ou vulnerabilidade pessoal ou social, além de organizações religiosas que se dediquem a atividades de cunho social.

Entre as Oscips, não podem participar sindicatos, associações de classe ou de representação profissional e os partidos.

Outra novidade é a permissão para o enquadramento como MEI do empreendedor da área rural com atividades de industrialização, comercialização ou prestação de serviços.

Ela não é válida para o trabalhador rural, que deve receber todos os direitos trabalhistas e previdenciários no caso de existência de elementos característicos da relação de emprego.

Agendamento

O agendamento é um serviço que objetiva facilitar o processo de ingresso no Simples Nacional, possibilitando ao contribuinte manifestar o seu interesse pelo ingresso no regime para o ano subsequente.

Dessa forma, o contribuinte poderá antecipar-se, verificando a existência de pendências que poderão impedi-lo de ingressar no SN. Assim sendo, o mesmo poderá dispor de mais tempo para regularizar as pendências porventura identificadas.

Não havendo impedimentos, a solicitação de opção para o ano subsequente estará confirmada.

O cancelamento do agendamento, que porventura tenha sido feito para um determinado período, poderá ser feito por meio do aplicativo disponibilizado no Portal do Simples Nacional.

O Simples é simples?

O Simples Nacional de fato possui uma série de mecanismos que o tornam apropriado e mais benéfico para as empresas que atendam as exigências legais para participarem dele.

Entretanto, assim como os demais regimes tributários, o regime simplificado também requer alguns cuidados, principalmente após as alterações na sua legislação para o ano de 2018.

É válido ressaltar que a legislação brasileira é modificada constantemente, deixando a cargo dos empresários e contadores acompanhar essas mudanças, analisar cada uma, e ir adequando o negócio às determinações da lei.

Assim sendo, a partir do momento em que se segue um plano de tarefas e atividades de lançamentos atuais, o SN pode ser muito benéfico em diversas formas, principalmente para o fomento do empreendedorismo no país.

Você que nos acompanhou até aqui, que tal conferir mais um de nossos artigos e entender como uma empresa SN pode economizar através da administração da classificação tributária de PIS/COFINS monofásico e substituição tributária?

Nota: Este blogpost é uma adaptação do artigo original “Simples Nacional: O que realmente é Simples?” escrito por Daniele Carla de Lima para conclusão do seu MBA em Contabilidade Tributária pela Faculdade Panamericana de Ji-Paraná (UNIJIPA).

Ótimas dicas sobre o SIMPLES NACIONAL. Parabéns pelo conteúdo!

Muito obrigado! 😀

Excelente artigo eu recomendo!

Que bom que gostou, Luciana!

Pingback: Conheça os principais tributos que integram a alíquota do Simples Nacional - Dinelly: Escritório de Contabilidade, São Bernardo do Campo

Pingback: Descubra agora quais são os tributos que integram a alíquota do Simples Nacional - Dinelly: Escritório de Contabilidade, São Bernardo do Campo

Pingback: Simples Nacional: Quais são os tributos que integram a sua alíquota? – Abile Consulting Group

Pingback: Simples Nacional: Quais são os tributos que integram a sua alíquota? - Dinelly: Escritório de Contabilidade, São Bernardo do Campo

Pingback: Simples Nacional: Quais são os tributos que integram a sua alíquota? – Frota Cysne

Pingback: Tributos que integram as alíquotas do Simples Nacional - Dinelly: Escritório de Contabilidade, São Bernardo do Campo

Pingback: Tributos que integram as alíquotas do Simples Nacional. | Focus Contabilidade

Pingback: Conheça os tributos que integram a alíquota do Simples Nacional – Blog do FJ

Pingback: Conheça os tributos que integram a alíquota do Simples Nacional - Dinelly: Escritório de Contabilidade, São Bernardo do Campo

Pingback: Conheça os tributos que integram a alíquota do Simples Nacional – Frota Cysne

Pingback: Conheça os tributos que integram a alíquota do Simples Nacional | Kapcon Contabilidade

Parabéns, uns dos artigos mais completos que já vi sobre Simples Nacional, aprendi muito. Obrigado.

Olá, Gustavo

Que bom que gostou!

Muito obrigado por nos acompanhar aqui no Blog 😃

Pingback: Simples Nacional: Tributos que integram alíquota do regime - Dinelly: Escritório de Contabilidade, São Bernardo do Campo

Pingback: O Simples Nacional é realmente tão simples? – Merc Empresarial

Pingback: O Simples Nacional é Realmente tão Simples? | SAAM AUDITORIA